Parlons ensemble du PER en bourse.

Pas le temps pour tout lire ? Consultez la fiche résumé du Price Earnings Ratio en toute fin d’article !

Qu’est-ce que le Price Earning Ratio

Le Price Earning Ratio est un ratio qui détermine la cherté d’une action/entreprise.

Autrement dit : est-ce que l’achat de cette action est coûteux ou non ?

3 phrases clés pour mieux comprendre, soit un PER avec une valeur de x :

- Pour chaque x € que j’investis sur cette action, je devrais recevoir 1€ 1 an plus tard

- Avec un PER de x, je devrais récupérer ma mise initiale dans x années

- Il indique qu’une entreprise à une “valeur” de x fois ses bénéfices

Attardons nous un peu sur le mot “valeur” :

C’est une estimation du potentiel de l’entreprise. Il reflète le sentiment des investisseurs/analystes/du marché envers l’action, ses performances passées et la croissance espérée : les prévisions de croissance.

Bien sûr ce “sentiment” peut être positif, négatif, et s’inverser rapidement en fonction des différentes actualités, de l’économie, des chiffres de l’entreprise, …

Les différents types de PER

Le PER peut être :

- Glissant : Calculé sur les résultats du passé sur une période donnée. En générale 12 mois.

- Projeté : Calculé sur les prévisions d’analystes donc avec un degré d’imprécisions

Les autres noms du Price Earnings Ratio

- 🇫🇷 C/B : Ratio Cours Bénéfice

- 🇫🇷 Multiple de capitalisation

- 🇺🇸 P/E ou P/E ratio ou PE ou PE ratio

- 🇺🇸 Price multiple ou Earnings multiple

Comment calculer le Price Earnings Ratio (PER)

Les différents calculs du PER en bourse

On a parlé de prévision de croissance et d’espoir mais comment est calculé le PER ?

Encore une fois, de différentes façons !

Le calcul du PER avec le BNA (le plus courant)

Prix d'une action

PER = -----------------

BNAPER = Prix d’une action / BNA

Rappelez-vous qu’il existe plusieurs façon de calculer le BNA, d’où l’importance de bien comprendre comment sont calculés les ratios lorsque vous les utilisez pré-calculés.

Voir vidéo sur le ratio BNA – Bénéfice Net par Action

Le calcul du PER avec la capitalisation boursière

Capitalisation boursière

PER = ------------------------

Bénéfice netPER = Capitalisation Boursière / Bénéfice net

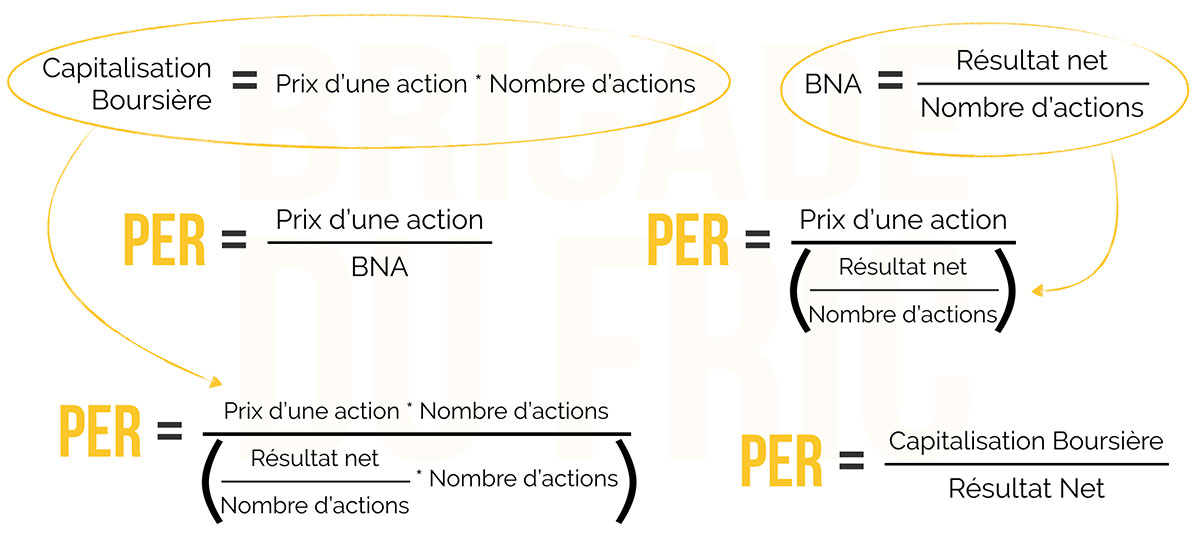

Pourquoi ces deux calculs donnent le même résultat

Essayons de faire un peu de gymnastique avec les chiffres et comprendre pourquoi ces deux calculs sont les mêmes. Ce n’est pas très dur mais cela va vous apprendre la façon dont les données financières sont utilisées et quelques pièges que peut cacher le PER :

Capitalisation Boursière = Prix d’une action * Nombre d’actions

BNA = Résultat net / Nombre d’actions

PER = Prix d’une action / (Résultat net / Nombre d’actions)

= (Prix d’une action * Nombre d’actions) / ((Résultat net / Nombre d’actions) * Nombre d’actions

= Capitalisation Boursière / Résultat net

Facile 🙂

Voilà avec un exemple chiffré pour ceux qui ont du mal :

- Prix d’une action = 16

- Nombre d’actions = 100000

- Résultat net = 500000

- Capitalisation boursière = 16*100000 = 1 600 000

- PER = 1600000/500000 = 3.2

- BNA = 500000/100000 = 5

- PER = 16/5 = 3.2

Chaque calcul peut receler 1 piège que j’évoquerai dans la partie “Les inconvénients du calcul du PER”.

Le PER Absolu et le PER relatif

Le PER absolu est le PER tel que nous venons de le définir

Le PER relatif compare le PER absolu à une période de temps de la même entreprise (ex : 10 ans), au PER du marché ou celui des concurrents.

Par exemple, si le PER de l’entreprise est 14 et si le PER du marché est 23, le PER relatif sera de 14/23 = 0.61

Dans le cas du marché ou des concurrents, si ce chiffre est inférieur à 1, il peut indiquer une opportunité (ou pas !) reste à trouver pourquoi il est inférieur au reste de ses concurrents ou du marché.

Dans le cas d’une période de temps de la même entreprise, si ce chiffre est supérieur à 1, il indique un nouveau “record” du PER

Que ce passe-t-il si une entreprise est en perte ?

Lorsqu’une entreprise est en perte, elle n’a généralement pas de PER.

Vous pouvez peut être croiser un PER négatif dans le cas ou certaines personnes/sites utiliseraient le déficit dans le calcul au lieu du bénéfice.

À quoi sert le PER en bourse

Montre si le prix de l’action est surévalué ou sous-évalué

Le PER est l’un des ratios boursier le plus utilisé ! Il permet de montrer si le prix d’une action est d’apparence sur-évalué ou sous-évalué.

Autrement dit : il permet d’évaluer la cherté de l’action.

Exemple

- 1€ de “La flotte d’Elliot” vaut 9€

- 1€ de “Bateaux de Margot” vaut 26€

Avec seulement deux ratios, difficile de savoir si une action est sous-évaluée ou surévaluée. Il apparaîut toutefois que “La flotte d’Elliot” semble sous-évaluée OU que les “Bateaux de Margot” est surévaluée.

- 1€ dans l’industrie des vendeurs de bateaux vaut 25€

Ici par contre on comprend que La flotte d’Elliott est sous-évaluée par rapport à la concurrence.

Comment interpréter la valeur du PER

Si la valeur du PER est de :

- 0 à 10 : l’action est sous-évaluée, très mauvaise nouvelle, l’entreprise connaît des difficultés, elle est boudée des investisseurs, c’est une perle cachée, etc…

- 10 à 17 : Ratio considéré comme acceptable

- 17 à 25 : l’action commence à être surévalué, de bonnes nouvelles ont fait leur apparition, l’entreprise rencontre plus de facilités que prévu, les investisseurs sont optimistes, etc…

- 25 et plus : De très bonnes nouvelles sont apparues, de très gros bénéfices sont attendus, bulle spéculative, etc…

Cela s’applique de manière générale et non précise ! Il y a toujours des exceptions et les seuils 10, 17, et 25 sont fournis à titre informatif. Ils pourraient avoir des valeurs différentes.

Source des seuils : Wikipédia

– : LE PER DIMINUE

COULEUR Jaune : IMPACT négatif (avec des exceptions) SUR LE PER

COULEUR verte : IMPACT positif SUR LE PER

On comprend avec l’image de cette balance que toute action qui influe sur le prix de l’action ou sur le BNA va impacter le PER en le faisant diminuer ou augmenter.

Attention toutefois, une décision du management de l’entreprise favorisant le court terme peut faire augmenter le bénéfice net au détriment d’une décision plus long terme qui aurait été plus bénéfique pour les actionnaires. Il faut donc interpréter cette balance avec une pincée de sel.

Que faut-il comprendre de cela ?

Une entreprise avec un PER élevé :

- est attendue avec une forte croissance

- est à la mode

- à une stratégie particulière par rapport à ses bénéfices (réinvestissement, …)

- …

Une entrepriuse avec un PER faible :

- peut être sous-évaluée

- peut rencontrer (ou va rencontrer) des difficultés

- a peut-être eu un résultat exceptionnel (vente d’un actif, …)

- est boudée des investisseurs

- est dans une industrie boudée des investisseurs

- …

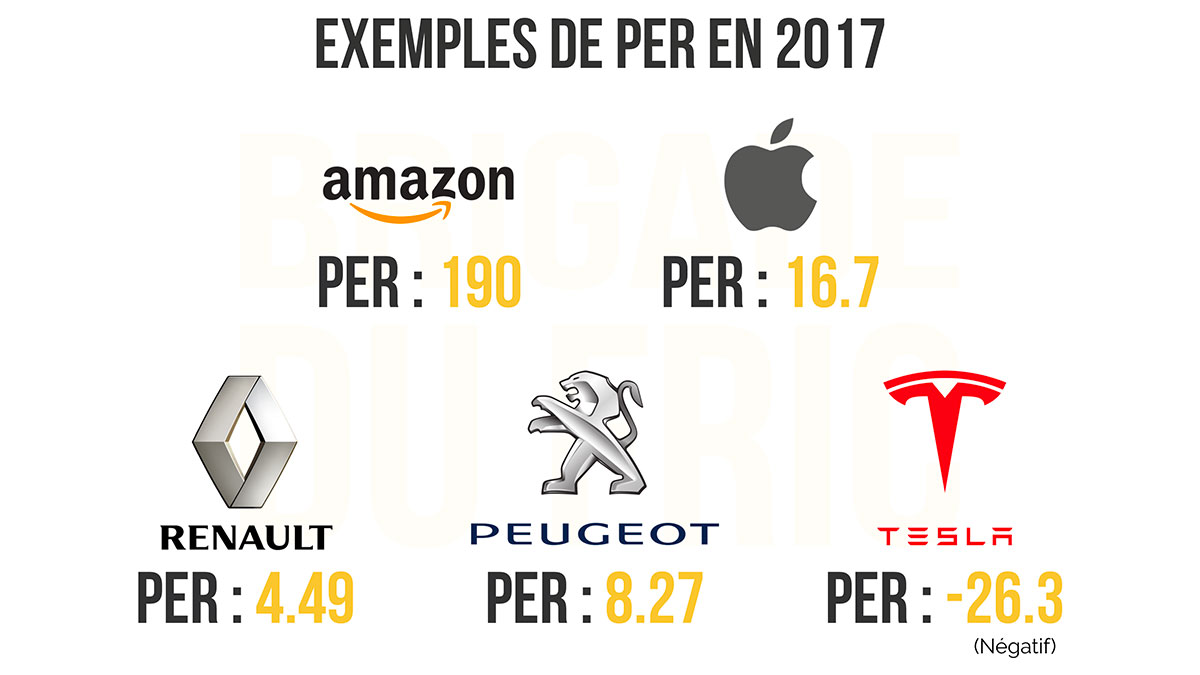

Quelques exemples de PER d’entreprises

- Le PER d’Amazon en 2017 : 190

- Le PER d’Apple en 2017 : 16.7

- Le PER de Renault en 2017 : 4.49

- Le PER de Peugeot en 2017 : 8.27

- Le PER de Tesla en 2017 : -26.3 (négatif)

Comparer aux concurrent ou au marché

Le PER d’une entreprise peut être comparé à ses concurrents ou son industrie.

Inconvénients et limites du PER en bourse

Les inconvénients du calcul du PER

Vous vous souvenez de nos deux façon de calculer le PER en bourse vue plus tôt ?

Eh bien ces calculs recèlent des pièges ! Mais alors quels pièges cela recèle-t-il ?

Quand on prend le calcul le plus utilisé : PER = Prix d’une action / BNA, on à vite fait d’oublier la présence du résultat net dans le BNA. Et qui dit résultat net dit “On sait pas s’qu’y’a dedans !”

Le résultat net est calculé différemment en fonction des entreprises et des pays. Certaines entreprises ne vont pas hésiter à augmenter leur capital et arranger ce chiffre à leur sauce pour faire bonne figure. Sacré comptables ! 😉

Même chose pour l’autre calcul PER = Capitalisation Boursière / Résultat net :

Dans la capitalisation boursière, il y a le nombre d’actions mais il existe également des titres convertibles.

Par exemple des obligations convertibles, le principe étant d’acheter une obligation et de pouvoir la convertir en action à échéance.

Warren Buffett, Phil Fisher et bien d’autres conseillent d’inclure les convertibles dans le nombre d’actions de la société partant du principe qu’ils seront tous converti en action afin d’éviter les mauvaises surprises.

Exemple :

- Nombre d’actions = 100000

- Titres convertibles = 1450

- Nombre d’actions après ajustement = 101450 ! (100000+1450)

Comparaisons trompeuses du PER en fonction du secteur

Le PER de chaque secteur peut varier grandement.

Il peut donc être assez maladroit de comparer les PER de deux entreprises en pensant par exemple que l’une est une meilleure affaire alors qu’il faut regarder par rapport au secteur d’activité de l’entreprise et aux concurrents !

Ne vous laissez pas avoir.

Le PER ne prend pas la dette en compte

L’un des problèmes du calcul du PER est qu’il ne prend pas du tout en compte l’endettement de l’entreprise.

Vous pouvez donc avoir deux entreprises similaires l’une avec beaucoup de dette qui aurait logiquement un PER inférieur, l’autre avec pas de dette qui aurait un PER supérieur.

Or, si le business ou le secteur d’activité se porte bien, il se peut que l’entreprise qui se soit endetté, ayant pris plus de risques, ait un PER plus élevé !

Vous voyez donc encore une fois qu’il faut faire attention et bien comprendre le contexte.

La PER n’inclue pas la croissance

Un élément est également difficile à déceler avec le PER, c’est le taux de croissance des bénéfices de l’entreprise.

À comparaison égale, une entreprise avec un PER plus faible pourra sembler plus attractive qu’une autre dans le même secteur avec un PER plus élevé. Le problème c’est que le taux de croissance n’est pas pris en compte.

Si on reprend la phrase : “Avec un PER de x, je récupérerai ma mise initiale dans x années”, on sous entend que les affaires vont continuer ainsi. Or ce n’est jamais le cas. L’entreprise peut avoir un taux de croissance supérieur ou inférieur aux années précédentes.

Exemple

| Prix action | BNA | PER année n | Croissance attendue | PER année n+1 | |

| Les voitures d’Arthur | 480€ | 12 | 40 (480/12) | 300% | 10 480/(12+12*300%) |

| Les bagnoles de Nicole | 480€ | 12 | 40 (480/12) | 60% | 25 480/(12+12*60%) |

PER vs PEG – Price Earnings Ratio VS Price/Earnings-to-Growth

Pour remédier à cela, l’investisseur peut utiliser le ratio PEG Price/Earnings to Growth popularisé par l’investisseur Peter Lynch auteur de “Et si vous en saviez assez pour gagner en bourse” : https://amzn.to/2Xb4vO2 (lien affilié) et “Battre Wall Street” : https://amzn.to/2X7EBdZ (lien affilié).

À l’aide de ce ratio, la comparaison entre 2 entreprises sera plus équitable (mais pas forcément parfaite non plus !)

Le PER intègre l’optimiste ou le pessimisme du marché

Le PER intègre dans sa valeur l’optimisme ou le pessimisme du marché car il inclut le prix de l’action. Il ne faut donc pas oublier de prendre ces considérations en compte et surtout de comprendre si c’est bien la raison d’un PER élevé ou faible.

Autres faiblesses et inconvénients du PER

- Le PER projeté peut être volontairement abaissé par les entreprises pour facilement battre les attentes et donc augmenter le prix de l’action

- Les prévisions des analystes peuvent s’avérer inexactes

- Les performances passées d’une entreprise sur le PER (donc le PER glissant) ne signifie pas que les performances vont continuer dans le futur.

- Le PER inclue le BNA donc les limites du BNA (voir Bénéfice Net par Action)

Warren Buffett, Phil Fisher et Peter Lynch

Ce que pense Warren Buffett du PER en bourse

Warren Buffet considère que le PER seul n’est pas un indicateur de la valeur d’une entreprise.

Source : Rapport Annuel de Berkshire Hathaway de l’an 2000

Il a également dit, dans sa lettre aux actionnaires de 1992 qu’un PER élevé n’est pas inconsistant avec un achat dans la valeur.

Ce que pense Phil Fisher du PER en bourse

Fisher pense que plus les profits vont continuer de croître dans le futur, plus un investisseur peut payer un PER cher. Et il précise bien-sûr d’utiliser cette règle avec prudence.

Source : Son livre Actions ordinaires et profits extraordinaires (lien affilié)

Ce que pense Peter Lynch du PER en bourse

“Quelques chasseurs de bonnes affaires croient uniquement dans le fait d’acheter des actions avec un PER faible mais cette stratégie n’a aucun sens pour moi”.

Il précise ensuite qu’un PER “bonne affaire” n’a pas forcément une valeur faible et qu’il varie en fonction des entreprises.

Source : son livre “Et si vous en saviez assez pour gagner en bourse” (lien affilié)

Autres extraits intéressants liés au PER :

“Pendant les 5 années du marché haussier de 1982 à 1987, vous pouviez voir que le PER du marché montait graduellement plus haut, approximativement de 8 à 16.”

“Cela veut dire que les investisseurs en 1987 étaient prêt à payer 2 fois plus que ce qu’ils étaient prêt à payer en 1982 pour les mêmes bénéfices—ce qui aurait du être un avertissement que la plupart des actions étaient surévaluées.”

“Si vous ne pouvez pas prédire les bénéfices futurs, au moins vous pouvez trouver comment une entreprise compte les faire croître. Ensuite vous pouvez regarder de temps en temps si tout se passe comme prévu.”

“Il y a 5 façon simples pour une entreprise d’augmenter ses bénéfices : réduire ses coûts; augmenter les prix; s’étendre sur de nouveaux marchés; vendre plus de produits; revivifier, fermer, ou se débarrasser d’une partie de ses opérations non rentables.”

Où trouver le PER ?

Vous trouverez le PER sur tous les sites d’analyse (Zonebourse, Morningstar, Yahoo finance, msn money, Seeking alpha, investing.com, …)

Si vous voulez apprendre à le trouver dans les documents financiers de l’entreprise ou le calculer vous-même, regardez la dernière partie de la vidéo.

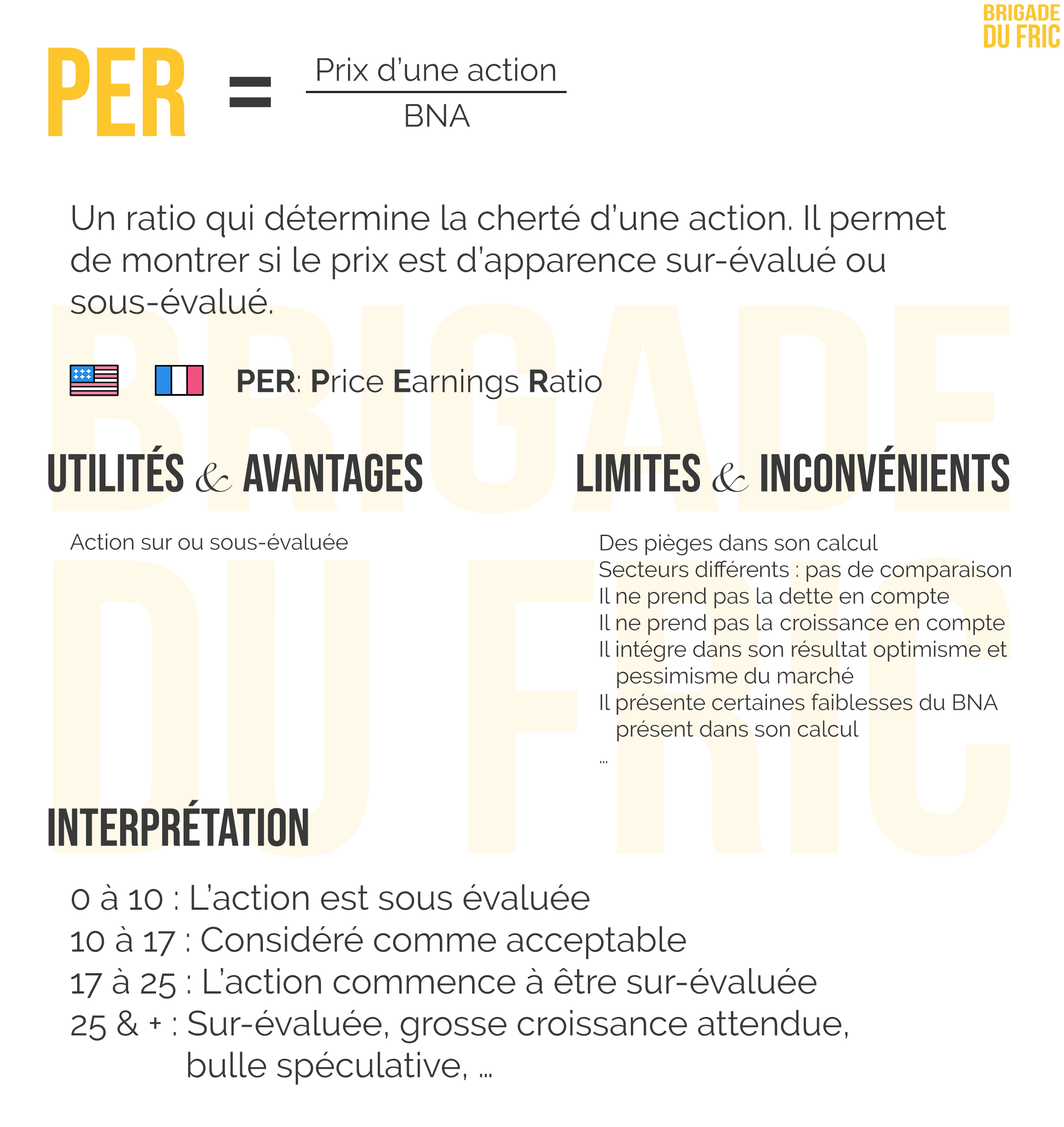

Fiche résumé et Notions clés

PER : Price Earnings Ratio

C’est un ratio qui détermine la cherté d’une action/entreprise.

Les deux calculs les plus simples sont :

PER = Prix d’une action / BNA

PER = Capitalisation boursière / Résultat net

Définir si une action/entreprise est surévaluée ou sous-évaluée.

0 à 10 : L’action est sous évaluée

10 à 17 : Considéré comme acceptable

17 à 25 : L’action commence à être sur-évaluée

25 & + : Sur-évaluée, grosse croissance attendue, bulle spéculative, …

Il y a des pièges dans son calcul, difficile de comparer des entreprises dans différents secteurs, Il ne prend pas la dette en compte, Il ne prend pas la croissance en compte, Il intégre dans son résultat optimisme et pessimisme du marché, Il présente certaines faiblesses du BNA (présent dans son calcul), …

Retrouvez toutes les fiches résumé sur l’album de la page Facebook (accessible même sans compte FB) : https://www.facebook.com/pg/BrigadeDuFric/photos/?tab=album&album_id=2552422571537496

Les informations présentées dans cet article “PER bourse” ne sont pas des conseils d’investissement mais sont ici dans un but éducatif et de partage.

Faites vous conseiller par un professionnel.

Love,

-Pierre

3 comments

Toutes les informations sur le PER synthétisées ici, trop bien merci à quiconque ayant pris le temps d’écrire tout ça !

Bonsoir pierre,

Merci pour le partage, je suis tombee par hasard sur ton site et je suis agreablement surprise de la qualite de ta formation. tout est très bien explique !

j’ai commencé a regarder tes videos sur les ratios, c’est nettement mieux avec un exemple a la fin !

merci encore.

YOUNG

Salut @YOUNG, merci pour ton message, ravi que tu trouves cela utile !

Cette année (2020) est dédiée aux ETFs :D, ça va démarrer en août je pense hehe.

À plus,

Pierre