Je vais comparer l’assurance vie et le PEA ce qui va vous permettre de bien appréhender leur différence et la place qu’ils pourraient occuper dans votre stratégie.

On verra les points positifs de l’assurance vie et du PEA par rapport à l’autre et on fera une simulation avec le MSCI World pour savoir combien d’argent vous auriez si vous aviez investi une somme d’argent régulièrement pendant 30 ans, 20 ans et 10ans.

Si vous ne savez pas ce qu’est le PEA ou l’assurance vie, je vous conseille de commencer par ces deux vidéos :

N’hésitez pas à venir échanger sur le forum : PEA & AV : ne pas faire doublon

Points positifs du PEA par rapport à l’assurance vie

La fiscalité est la plus avantageuse par rapport à l’assurance vie.

Par exemple, si vous prenez un Tracker (ETF) sur un PEA vous ne paierez que les frais de gestion du Tracker (annuels) alors que sur l’assurance vie, vous devrez payer les frais de gestion du Tracker ET les frais de gestion de l’assurance vie.

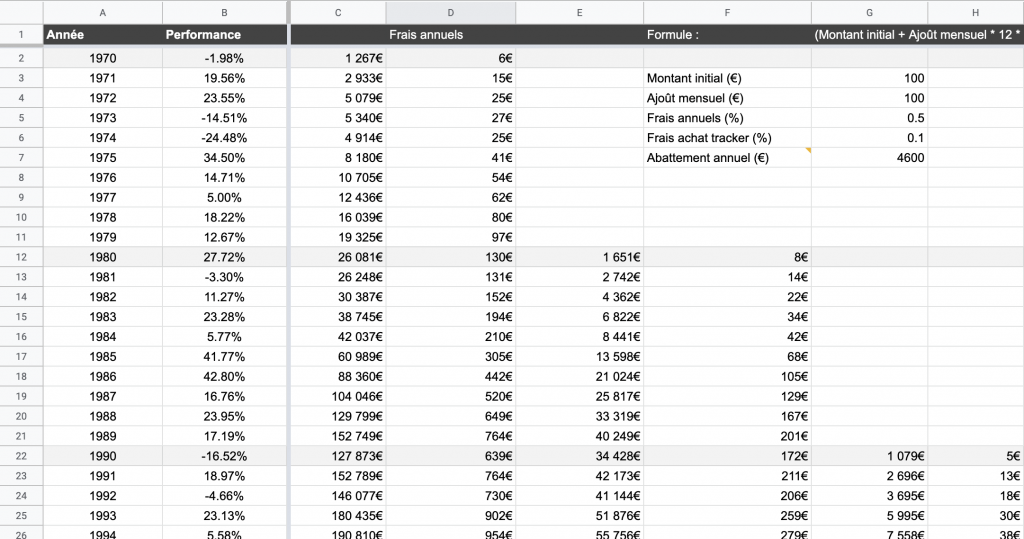

L’impact sur le court terme peut sembler minime mais sur le long terme, la différence se ressent vraiment ! (Regarder les différences de rentabilité dans le document)

En choisissant le bon courtier et les bonnes valeurs, vous n’aurez pas à payer de frais de gestion.

Les frais seront en général moins importants que l’assurance vie mais cela dépend beaucoup de votre courtier/contrat d’assurance vie. En général, les achats d’actions, trackers, etc seront facturés plus cher à l’achat/vente via une assurance vie que via un PEA.

Vous n’avez pas de plafond annuel de retrait pour bénéficier de la fiscalité avantageuse.

Tous les fonds, trackers, actions, etc européennes sont disponibles via le PEA. C’est différent via l’assurance vie puisque cela dépend des distributeurs. Pensez donc à regarder dans quoi vous voulez investir et si cela pourrait changer dans le futur avant de choisir votre contrat d’assurance vie.

En règle générale, les trackers les plus communs sont disponibles sur les assurances-vie. Il faut faire attention aux trackers qui sont spécifique sur un domaine d’activité ou une zone géographique ciblée car vous perdez leur principal avantage : la diversification.

Points non mentionnés dans la vidéo :

Vous pouvez acheter en direct au cours affiché. Même si cela n’a que peu d’intérêt sur une stratégie long terme comme dans la simulation ci-dessous.

Points positifs de l’assurance vie par rapport au PEA

L’assurance vie n’a pas de plafond de versement comme le PEA qui est pour l’instant de 150 000€ +75 000€ sur le PEA PME-ETI

La plupart des distributeurs vont vous permettre d’automatiser l’investissement. C’est à dire qu’une fois les valeurs choisies (fonds, actions, trackers, …) vous n’avez pas à vous connecter chaque mois pour investir effectuer une action. L’argent prélevé est directement investi.

Il est possible que certains distributeurs ne permettent pas de tout automatiser donc renseignez vous avant. Et idem, Yomoni et Lynxéa (à vérifier) permettent d’automatiser le PEA.

Vous aurez accès à certains investissements et certaines valeurs que vous ne pourriez pas détenir sur le PEA : actions hors europe, SCPI, matières premières, …

Sur le PEA vous ne pouvez détenir QUE des actions françaises et européennes. Exception faite pour les trackers synthétiques.

À savoir : Les trackers synthétiques peuvent être considérés comme plus risqués.

C’est cool pour désigner des bénéficiaires et pour les avantages fiscaux vis-à-vis de la succession.

Simulation avec un tracker Assurance-vie VS PEA

Voir la feuille de calcul sur Google

Passez du temps sur ce document pour le comprendre, voir l’impact des crises sur le l’index MSCI World et comment cela aurait impacté votre rendement, les différences de frais entre l’assurance vie et le PEA, l’impact des intérêts composés, …

Attention de ne pas investir bêtement sur un Tracker MSCI World après avoir visionné cette vidéo. Il est important de comprendre ou vous mettez les pieds surtout si vous débutez. Formez-vous !

Voir Les 6 meilleurs sites et chaînes YouTube pour apprendre à investir.

Alors, on choisit le PEA ou on choisit l’assurance vie ?

Le rendement étant approximativement le même (il varie en fonction des frais), on voit que le PEA prend l’avantage au niveau de la fiscalité et de la flexibilité.

Retenez bien que c’est dans cet exemple précis :

- Un investissement sans retrait pendant x années.

- Après x années, un retrait régulier et constant (même montant) mensuel.

- Aucune optimisation fiscale dans le cas de l’assurance vie

- Le choix délibéré des prélèvement sociaux + PFO (Prélèvements Forfaitaires Obligatoires) = la flat tax pour l’assurance vie.

- …

Bref, à vous de l’adapter à votre situation ou vous faire accompagner, surtout lorsque la fiscalité devient compliquée à comprendre pour vous.

Vous l’aurez compris, dans ce cas précis, le PEA sort vainqueur et rend l’optimisation de la fiscalité moins complexe.

Attention tout de même, rien ne garantit que dans les années après avoir réalisé cette vidéo, la fiscalité, le PEA ou l’assurance vie ne change pas. Il faut donc interpréter les résultats avec un degrés probable d’incertitude.

La complémentarité PEA et Assurance Vie

Maintenant que vous cernez mieux les avantages et inconvénients du PEA et de l’assurance vie, rien ne vous empêche d’avoir plusieurs assurances-vie et un PEA et d’optimiser en fonction des projets que vous avez établis.

Vous pouvez donc les considérer comme complémentaires et ayant chacun leur rôle dans votre stratégie d’investissement.

La rente viagère

Section à venir (déso je suis à Istanbul j’ai galéré pour faire une vidéo).

Et le compte-titres (CTO) dans tout ça ?

Section à venir (déso je suis à Istanbul j’ai galéré pour faire une vidéo).

En vidéo complémentaire, la vidéo sur les Trackers / ETF :

Love,

-Pierre

5 comments

HeylloOo Pierre^^

Merci pour vos contenus au top et pour la feuille de calcul. Ça permet de mieux visualiser les possibilités.

J’ai 27 ans et je suis actuellement en V.I.E. à Singapour, ce qui est un statut que me permet de toujours être fiscalement domiciliée en France, mais je ne sais pas encore si je rentre l’année prochaine ou si je reste quelques années de plus en Asie… Mon livret A atteint son plafond le mois prochain… donc je réalise que c’est le moment pour commencer à investir et j’aimerais notamment ouvrir des assurances-vie (immo je préfère être de retour en France. Et je n’ai pas encore d’idée pour un side hustle).

Tout ce que j’ai lu et vu parle de diversification des assureurs et aussi du fait de prendre date en ouvrant les AV le plus tôt possible. J’arrive en moyenne à économiser 1000eur par mois, donc je peux étaler les versements sur plusieurs supports.

J’en ai sélectionné trois d’après mes recherches: Yomoni pour classique, Nalo pour ISR, Linxea Spirit 2 pour polyvalence. Linxea me permettrait de me faire la main sur la gestion de type libre, pour me préparer à ensuite ouvrir un PEA. Et j’ai cru comprendre qu’elle est bien pour l’immo en SCPI. Donc je pourrai me recentrer sur cette catégorie une fois que j’aurai ouvert un PEA dans quelques années.

A cause des mauvaises relations à l’argent et expériences en investissement de mes parents, j’ai pris très longtemps à me lancer même si je sais qu’il faut commencer le plus tôt à investir pour en voir les fruits sur le long terme…

Ma 1ère question est donc la suivante: me conseilles-tu de souscrire à plusieurs AV mais en attendant quelques mois entre chaque nouvelle souscription, d’en ouvrir plusieurs le plus tôt possible (3 max), ou de plutôt en choisir une seule et me focaliser dessus pendant plusieurs années?

Et 2ème question: je ne sais pas pourquoi mais le PEA m’intimide plus que l’assurance-vie. Mais est-ce que tu me conseillerais d’en ouvrir un aussi le plus tôt possible pour prendre date, quitte à m’en occuper moins activement au début? Merci beaucoup! et Bonne semaine 🙂

Salut,

Désolé, je passe peu sur l’administration du site, si tu as des questions/format long n’hésite pas à utiliser le forum 🙂

1/ Focus sur 1 seule, perso je conseille Nalo à tous mes amis proches qui ne veulent pas se prendre la tête. Linxea Spirit si ils ont un horizon de temps assez long pour éviter d’avoir à faire des arbitrages (ex pour leurs gosses c’est top).

Tu n’as pas l’air d’être trop sûr quant au fait de savoir si tu vas avoir besoin de ton argent bientôt pour un projet ou même de l’immobilier, donc place une partie ou la totalité avec un niveau de risque pas trop élevé qui en cas de coup dur des marchés te permettrait de retirer sans perdre ou sans trop perdre.

Pour les SCPI, si tu envisage de l’immo en physique, selon moi, favorise ce dernier.

2/ Ouvre pour prendre date si tu veux, mais de toutes façon le PEA il faut le voir comme du long terme, c’est le plus avantageux en France. Attend de savoir si tu reviens et n’y place que ce que tu es certains de ne pas avoir besoin pendant au moins 20 ans. Plus tu investis beaucoup et tôt, plus cela peut s’avérer bénéfique. Surtout ne jamais arrêter d’investir même quand ça descend, si tu met sen place une régularité mensuelle et que tu peux toujours te le permettre il ne faut pas arrêter car l’argent placé à ces moments pourra prendre plus de valeur. C’est valable pour d’autres types de comptes ou même si tu restes à l’étranger et que tu ouvres un compte là bas, si tu en ouvres un avec un objectif long terme et que tu as une récurrence, ne t’arrête pas.

Merci beaucoup pour votre tableau et bravo pour ce travail c’est TRÈS utile et vraiment TRÈS bien fait.

Salut Bornier, merci pour ton message, ça me fait très plaisir ! 😀

-Pierre

Merci pour cette comparaison de l’assurance vie et du PEA et également pour la feuille de calcul 🙂

bon boulot la brigade !!!