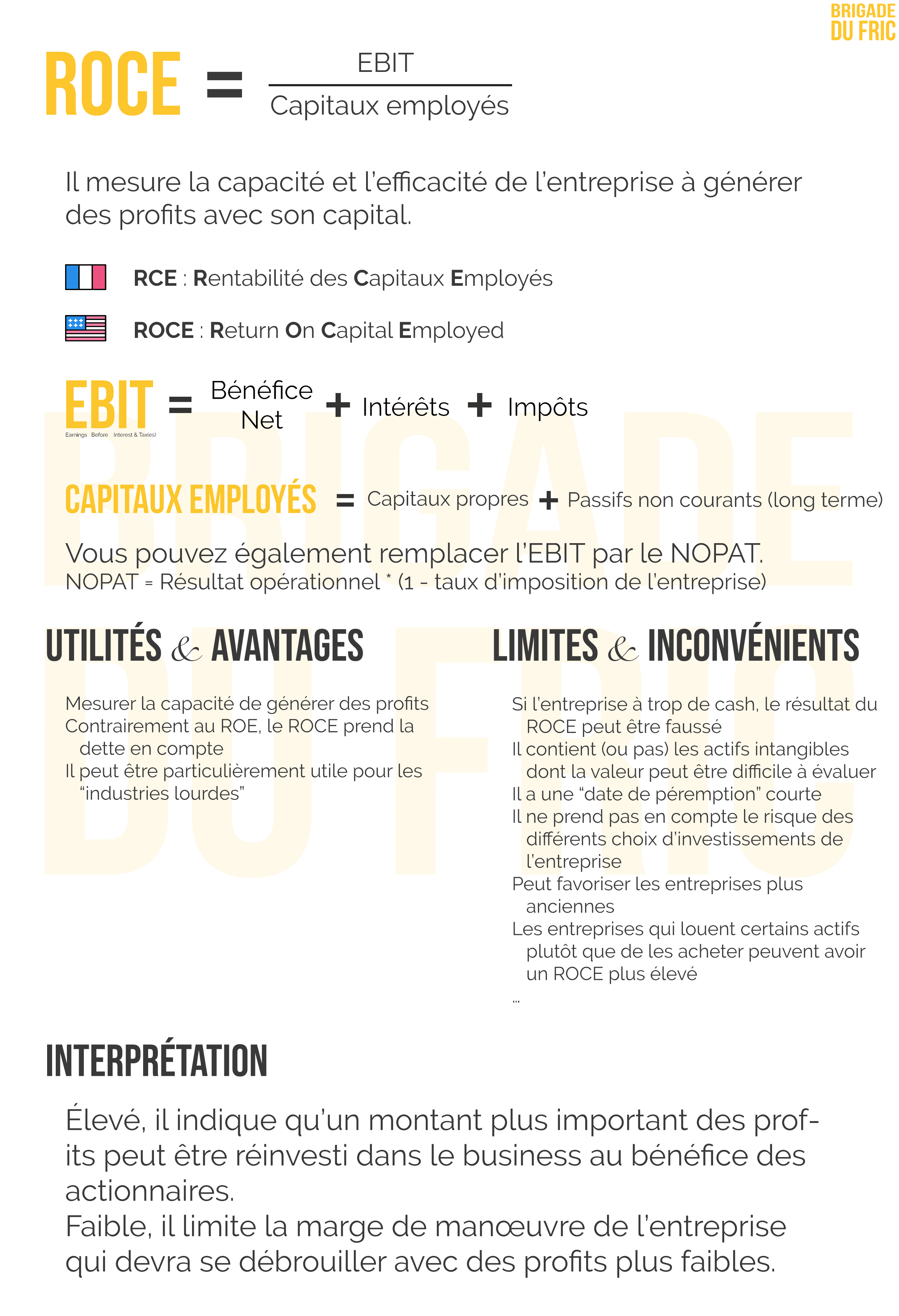

Détaillons le ratio de rentabilité des capitaux employés (ROCE : Return On Capital Employed en anglais).

Définition Rentabilité des capitaux employés

Le ROCE mesure la capacité et l’efficacité de l’entreprise à générer des profits avec son capital.

Définition Capitaux Propres

L’argent / les ressources qui appartiennent aux actionnaires.

On dit ressources car les actifs d’une entreprise ne se matérialisent pas toujours sous forme de cash (Véhicules, outillage, équipement, …).

🇺🇸 : Equity

Définition Capitaux Employés

Le montant de capital utilisé pour acquérir des profits.

Capitaux Employés = Capitaux propres + Passifs long terme (non courants)

et

Capitaux Employés = Total de l’actif – Passifs court terme (courants)

Explication de ces deux calcul dans quelques paragraphes. Vous voyez que j’ai utilisé le mot “capital” dans la première phrase de cette section “Définition Capitaux Employés”

Définition Capital

La somme d’argent utilisée pour tirer des profits.

Exemple : Si vous investissez 1000€ en bourse pour la première fois, votre capital est de 1000€ vous faites ensuite une plus-value ou moins-value sur ce capital.

C’est le même principe sauf qu’ici c’est l’argent à disposition de l’entreprise chaque année/période.

Les autres noms du ROCE

- 🇺🇸 : ROCE : Return On Capital Employed

- 🇺🇸 : Vous pouvez entendre la prononciation “Rocky” à l’oral

- 🇫🇷 : Ratio de rentabilité des capitaux engagés

- 🇫🇷 : RCE : Rentabilité des Capitaux Employés

- 🇫🇷 : Ratio de rentabilité des capitaux investis

Cette dernière traduction me semble plus proche du ratio ROIC (Return On Invested Capital). Pour comprendre la différence : Voir dans les commentaires la réponse approtée à “Jean-Louis” ROIC VS ROCE.

Calculs : Rentabilité des capitaux employés

Vous vous souvenez “Capitaux Employés = Capitaux propres + Passifs long terme (non courants)” ?

Voici une aide pour comprendre : les ressources appartenants aux actionnaires + les ressources appartenant aux créanciers (banques, obligations, …) et autres.

Ainsi que “Capitaux Employés = Total de l’actif – passifs court terme ?

Aide pour comprendre : on enlève les passifs à court terme (argent dû dans un délai maximum de 1 an) au total de l’actif (ressources permettant à l’entreprise de générer des profits).

Définition EBIT

- 🇺🇸 : EBIT : Earnings Before Interest and Taxes

- 🇫🇷 : BAII Bénéfice Avant Intérêts et Impôts

Il est parfois confondu avec le REX (Résultat d’EXploitation) mais le calcul n’est pas le même.

Vous avez deux façons de calculer l’EBIT :

1. Le calcul dit de “haut en bas” car on part du chiffre d’affaire (situé en haut du compte de résultat) et on soustrait les éléments.

EBIT = Chiffre d’Affaire – Coût des ventes – Dépenses d’exploitation

- Chiffre d’Affaire (CA) : C’est le montant d’argent reçu provenant de la vente de biens ou services.

- Coût des ventes : Les coûts associés à l’achat d’une marchandise ou la production des produits/services de l’entreprise.

- Dépenses d’exploitation (OPEX) : Les coûts qui permettent de faire fonctionner l’entreprise. Exemples : Salaires, eau, électricité, l’achat de carburant pour les véhicules de l’entreprise, etc

2. Le calcul de “bas en haut” car on part du bénéfice (situé en bas du compte de résultat) et on ajoute les éléments. C’est mon préféré car il va de paire avec le nom de l’EBIT (Earnings Before Interest and Taxes) 🤫

EBIT = Bénéfice net + Intérêts + Impôts

- Bénéfice net : L’argent que l’entreprise a gagné. On déduit tout l’argent qui est sortie de l’entreprise à tout l’argent qui est rentré dans l’entreprise (Produits – Charges)

- Intérêts : Les intérêts des emprunts de l’entreprise (bancaire, obligations, etc)

- Impôts : Les impôts que l’entreprise doit payer

Calcul du ROCE avec EBIT

Oui je sais, j’ai torturé votre cerveau avec toutes ces nouvelles notions mais elles sont nécessaires pour la compréhension du calcul 😉

EBIT

ROCE = ---------------

Capital EmployéROCE = EBIT / Capital Employé

Calcul du NOPAT

Hahahahahahaha (rire sadique) je n’ai pas terminé de vous torturer.

- 🇺🇸 : NOPAT : Net Operating Profit After Tax

- 🇫🇷 : RNE : Résultat Net d’Exploitation

Cette fois le calcul du NOPAT est bien plus simple, on prend le résultat opérationnel de l’entreprise, facile à trouver, et on déduit la part d’impôts que l’entreprise doit payer.

Vous vous dites peut être : ”mais c’est pareil que le résultat net ?” Et bien non. 😉

NOPAT = Résultat opérationnel * (1 – Taux d’imposition de l’entreprise)

Comment trouver le taux d’imposition ?

Celui ci dépend à la fois de l’entreprise, de sa situation, de son résultat et également de son pays. Tant de critères qui peuvent rendre la tâche compliquée.

Dans les états financiers (financial statement) des entreprises à destination des investisseurs vous pouvez parfois trouver des notes sur les impôts et leur calcul.

Exemple du calcul du NOPAT

Prenons un taux d’imposition élevé de 35% pour ne pas avoir de surprises. Si une entreprise à un résultat opérationnel de 17 000 000€ on a :

NOPAT = 17 000 000 * (1-35%) = 11 050 000€

Calcul du ratio de rentabilité des capitaux employés avec NOPAT

NOPAT

ROCE = ---------------

Capital EmployéROCE = NOPAT / Capital Employé

EBIT vs NOPAT

Si vous comprenez bien les composantes de chacun (NOPAT et EBIT) vous comprendrez lequel convient mieux à la situation. Le NOPAT est un peu plus conservateur puisqu’il inclut les impôts qui sont exclus de l’EBIT.

Vous pouvez très bien utiliser les deux et comparer les résultats.

Calcul du ROACE

EBIT

ROACE = -----------------

Moyenne des

Capitaux employésROACE = EBIT / Moyenne des Capitaux Employés

Le ROCE d’une entreprise varie pendant une même année. Pourquoi ? Car les actifs et les passifs de cette entreprise peuvent également varier.

Si les actifs et passifs varient alors le Capital Employé varie. On calcule donc la “rentabilité des capitaux employés moyens” (ROACE).

Prenons un exemple avec “Wayne Enterprises” :

Capitaux Employés en début d’année : 2 500 000

Au cours de l’année une partie des dettes de l’entreprise à été remboursée, on a donc :

Capitaux Employés en fin d’année : 2 000 000

Moyenne des capitaux employés = (2500000 + 2000000)/2 = 2250000

ROACE = EBIT / 2250000

Aller plus loin avec le ratio de rentabilité des capitaux employés

La valeur du ROCE peut varier en fonction de vos connaissances comptables et des éléments que vous voulez prendre en compte dans le calcul (numérateur et dénominateur)

Utilités du ratio de rentabilité des capitaux employés

Mesurer la capacité de générer des profits

Le ratio de rentabilité des capitaux employés mesure la capacité et l’efficacité de l’entreprise à générer des profits avec son capital.

Pour chaque 1 euro investi dans les capitaux employés, l’entreprise a générée [résultat du ROCE] centimes de profit.

Interpréter le ratio de rentabilité des capitaux employés

Un ROCE élevé indique qu’un montant plus important des profits peut être réinvesti dans le business au bénéfice des actionnaires.

Si l’entreprise fait bien son boulot, l’année suivante, cette plus grosse portion de capital pourra être employée pour générer encore plus de profits. C’est donc une aide à la croissance pour les entreprises.

À l’inverse, un ROCE faible limite la marge de manœuvre de l’entreprise qui devra se débrouiller avec des profits plus faibles.

Un investisseur devrait toujours regarder que le ROCE d’une entreprise est supérieur à ce qu’il pourrait avoir sur un placement peu risqué comme un fonds euro par exemple.

Si la rentabilité d’un fonds euro est supérieur au ROCE de l’entreprise, il prêter attention aux causes.

Comment utiliser le ROCE

Il est plus intéressant de comparer les entreprises d‘une même industrie entre elles ou de comparer une entreprise face à son industrie puisque chaque industrie à ses spécificités.

Vous pouvez également l’utiliser pour étudier l’évolution du ROCE de la même entreprise sur plusieurs années.

Un ROCE négatif ?

Si le ROCE est négatif, cela veut probablement dire que l’EBIT ou le NOPAT est négatif donc que l’entreprise ne génère pas de profits. Cela peut être le cas pour des startups qui recherchent avant tout la croissance.

Différence entre ROCE et ROE

Contrairement au ROE, le ROCE prend en compte les dettes à long terme de l’entreprise dans son calcul. Mais rien n’empêche d’utiliser le ROE en complément d’un autre outil pour mesurer l’endettement de l’entreprise.

Utile pour les industries à forte intensité capitalistique

Je vous met une magnifique image (cliquez pour afficher)

Les entreprises à forte intensité capitalistique sont également appelées les industries lourdes. Exemples : Aviation, sidérurgie, télécommunications, … Ce sont les entreprises qui ont un besoin important d’actifs pour fonctionner.

Le ROCE est particulièrement adapté pour ces entreprises qui ont de forts besoins en capital pour leurs activités.

Inconvénients et limites du ratio de rentabilité des capitaux employés

Trop de cash et c’est le clash

Le résultat du ROCE peut être faussé par la quantité de cash dont dispose l’entreprise. Pourquoi ? Le cash est un actif, s’il est élevé, il va venir gonfler les Capitaux Employés donc réduire le résultat du ROCE. Pensez donc à regarder si l’entreprise à de grosses quantités de cash avant de juger trop vite.

Exemple : une entreprise émet de nouvelles actions, elle lève donc des fonds. Ces fonds ne seront pas utilisés immédiatement et pourraient venir impacter le ROCE d’une entreprise en pleine santé.

Le cas des actifs incorporels

Dans certains calculs du ROCE, les actifs incorporels sont exclus. (Ex : Morning star et son calcul du ROCE).

Actifs incorporels = Actifs intangibles : Les actifs de l’entreprise qu’on ne peut pas toucher : La marque, les brevets, les logiciels, …

Pourtant, même si la valeur de ces actifs est difficile à définir ils représentent bien une partie du capital employé.

Soyez donc conscient que si les actifs intangibles sont retirés, la valeur du ROCE en sera gonflée (légèrement ou pas, cela dépend de la valeur attribuée à ces actifs intangibles).

Une date de péremption courte

Souvenez-vous que dès qu’un bilan est réalisé, il n’est déjà plus à jour puisque la situation de l’entreprise change tous les jours, toutes les semaines, etc. Il peut donc être dangereux de lui donner trop de poids pour le futur de l’entreprise.

Le ROCE tel que nous l’avons vu ne se concentre que sur des événements de court terme : dans l’année en cours. Restez donc vigilant sur le futur de l’entreprise.

Les autres faiblesses du ROCE

Le ratio de rentabilité des capitaux employés ne prend pas en compte le risque associé aux différents choix d’investissement de la société. Par exemple : le management pourrait choisir d’investir dans de nouveaux camions plutôt que de nouvelles machines pour les ouvriers.

Le ROCE peut parfois favoriser les entreprises plus anciennes puisque leurs actifs peuvent être sous-évalués. La valeur d’origine des actifs est inscrite dans le bilan, plus le temps passe, plus cet actif peut prendre (ou perdre) de la valeur. Par exemple : un terrain. C’est surtout vrai pour les actifs qui ne sont pas affectés par l’usure (valeur d’un terrain).

Les entreprises qui louent certains actifs plutôt que de les acheter peuvent avoir un ROCE plus élevé. Une entreprise peut faire le choix “d’externaliser” une partie de ses actifs. Par exemple : louer des véhicules frigorifiques plutôt que de les acheter. Car ces actifs externalisés ne seront pas comptabilisés dans les actifs, le dénominateur du ROCE sera donc plus faible.

etc…

Avis de Warren Buffett sur le ROCE

Warren Buffett considère qu’un ROE et ROCE supérieur à 15% voir même supérieur à 20% est un très bon point. Il indique aussi que ces deux valeurs ROE et ROCE devraient être proches l’une de l’autre (rappelez-vous, il “déteste” les dettes).

Les sources ne sont pas de Warren Buffett lui-même mais d’interprétations de ses propos trouvés sur divers sites américains.

Où trouver le ratio de rentabilité des capitaux employés

Je n’ai pas trouvé le ROCE sur les sites d’analyse. Si vous le trouvez faites moi signe. Je fais une démonstration de calcul en fin de vidéo.

Fiché résumé et notions clés

Le ratio de rentabilité des capitaux employés mesure la capacité et l’efficacité de l’entreprise à générer des profits avec son capital.

ROCE = EBIT / Capitaux Employés

ROCE = NOPAT / Capitaux Employés

Capitaux Employés = Capitaux propres + Passifs long terme

Élevé, il indique qu’un montant plus important des profits peut être réinvesti dans le business au bénéfice des actionnaires.

Faible, il limite la marge de manœuvre de l’entreprise qui devra se débrouiller avec des profits plus faibles.

Mesurer la capacité de générer des profits. Contrairement au ROE, le ROCE prend la dette en compte. Il peut être particulièrement utile pour les “industries lourdes”.

Si l’entreprise à trop de cash, le résultat du ROCE peut être faussé. Il contient (ou pas) les actifs intangibles dont la valeur peut être difficile à évaluer. Il a une “date de péremption” courte. Il ne prend pas en compte le risque des différents choix d’investissements de l’entreprise. Peut favoriser les entreprises plus anciennes. Les entreprises qui louent certains actifs plutôt que de les acheter peuvent avoir un ROCE plus élevé. …

Retrouvez toutes les fiches résumé sur l’album de la page Facebook (accessible même sans compte FB) : https://www.facebook.com/pg/BrigadeDuFric/photos/?tab=album&album_id=2552422571537496

Les informations présentées dans cet article “ratio de rentabilité des capitaux employés (ROCE)” ne sont pas des conseils d’investissement mais sont ici dans un but éducatif et de partage.

Faites vous accompagner par un professionnel.

Love,

-Pierre

3 comments

Bonjour,

Merci pour cette formation, les différents articles dont très INTÉRESSANTS. J’ai une petite question. Dans aucun article vous aborder le ROIC (Return on Invested Capital)

Est-ce identique au ROCE (rentabilité des capitaux employes) ?

Salut @Jean-Louis,

Le ROIC est très proche du ROCE. Ça pourrait être un sous calcul du ROCE.

ROCE = NOPAT / Capitaux employés

ROIC = NOPAT / (Capitaux employés – Actifs non opérationnels)

Capitaux employés = Capitaux propres + Passifs long terme = total de l’actif – passifs court terme

Les actifs non opérationnels ce sont les actifs qui ne participent PAS dans la génération de profit par l’entreprise (résultat opérationnel). Exemples : terrains non utilisés, matériel de remplacement, argent cash, …

Le truc c’est qu’aucun site d’analyse ne propose le ROCE donc tu imagines bien pour le ROIC… c’est compliqué de le calculer. Il faut aller fouiller dans les annexes des documents financiers de l’entreprise. Ce qui n’est pas forcément une mauvaise chose si tu envisages un investissement sérieux. Mais pour moi il y a différence entre le faire pour apprendre des choses sur la façon dont l’entreprise fonctionne et le fait de vouloir calculer un ratio :p

TLDR; ROIC est un calcul similaire au ROCE. Le ROIC mesure la capacité et l’efficacité de l’entreprise à générer des profits avec son capital sans les actifs non opérationnels.

J’espère que ça aide.

À plus,

-Pierre

Salut Pierre,

Merci pour la qualité de cette réponse très précise

A plus

Jean-Louis