À la fin de cet article, vous saurez comment fonctionne le financement participatif, on définira les termes crowdfunding, crowdlending et crowdequity. Vous verrez à quelle rentabilité vous pouvez vous attendre, les différents types de remboursement et en dessert, un peu de fiscalité avec les critères de sélection !

- 0 – Codes avantage pour Lendopolis

- 1 – Différences entre crowdfunding, crowdlending, crowdequity, etc

- 1.1 – Les dons

- 1.2 – Crowdlending

- 1.3 – Crowdequity

- 1.4 – Crowdinvesting

- 1.5 – Crowdfunding vs Crowdlending

- 2 – Fonctionnement du financement participatif

- 3 – Utilité du crowdfunding et du crowdlending

- 3.1 – Diversifier

- 3.2 – Investir par conviction

- 4 – Comment l’investisseur est remboursé

- 5 – Rentabilités du financement participatif

- 6 – Fiscalité du financement participatif

- 7 – Risques du crowdfunding

- 7.1 – Le risque de perdre une partie ou la totalité de votre capital

- 7.2 – Le risque de liquidité

- 7.3 – Autres points d’attention sur les risques

- 8 – Critères clés de sélection des projets et plateformes

Vidéo liée à l’article sponsorisée par Lendopolis : c’est une plateforme de crowdlending. Vous les connaissez peut-être déjà, ils existent depuis 2014 et ils ont réorienté leur offre en Mars 2019 pour ne se concentrer que sur des projets d’entreprises plus matures sur les énergies renouvelables.

Voilà quelques chiffres clés à propos de Lendopolis :

| Nombre de projets par an | Sur un an environ 40 projets. Ils m’ont expliqué qu’ils voulaient faire croître ce nombre mais pas au détriment de la qualité des projets |

| Durée d’une collecte | 10 jours environ |

| Ticket d’entrée | 20€ donc accessible à tout le monde |

| Taux de rendement | Environ 4.5% à 6% brut annuel en fonction des projets |

| Durée des remboursements | De 24 à 60 mois en fonction des projets |

| Taux de défaut | 0% depuis qu’ils ont réorienté leur offre |

Donc bien cool parce que Lendopolis permet à chacun de participer dans la transition énergétique avec, en prime, une rentabilité.

0 – Codes avantage pour Lendopolis

Le bonus obtenu grace aux 2 codes est attribué uniquement lors du premier investissement (et pas les suivants).

2 codes d’affiliation pour vous :

- Le code : BRIGADEFRIC

Pour vous : 100€ investis : 10€, 200€ investis : 20€, 300€ (ou plus) investis : 30€

Pour Pierre : 100€ investis : 10€, 200€ investis : 20€, 300€ (ou plus) investis : 30€ - Le code : FRICPOURMOI

Pour vous : 100€ investis : 20€, 200€ investis : 40€, 300€ (ou plus) investis : 60€

Pour Pierre : Rien

Accéder au site : https://brigadedufric.page.link/lendopolis (⚠️ n’oubliez pas de renseigner le code car le lien n’est pas affilié !)

À utiliser lors de la 1ère étape de l’inscription :

Ce n’est pas une raison pour foncer vous inscrire mais si vous l’envisager et que ça a du sens en fonction de votre situation c’est tout bénef pour vous. Vous n’avez plus qu’à décider si vous voulez me soutenir ou tout prendre (c’est 100% dans votre intérêt et ça ne me dérange pas 😉).

1 – Différences entre crowdfunding, crowdlending, crowdequity, etc

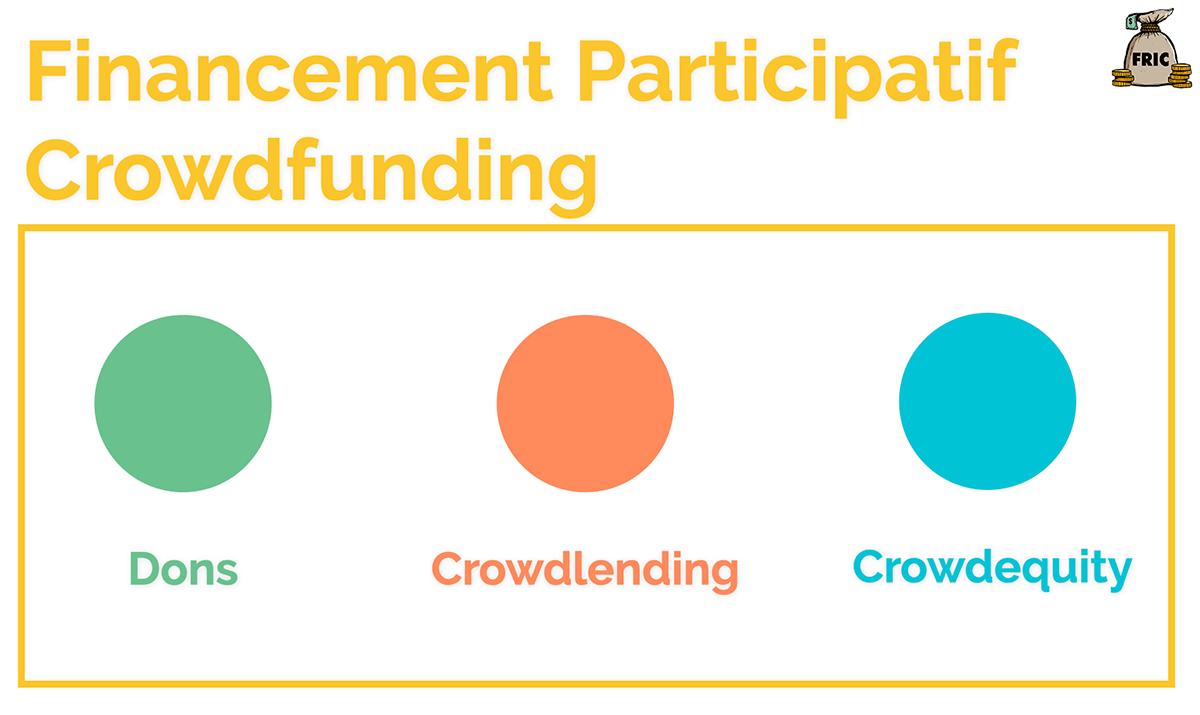

Tout d’abord, il est important de comprendre comment on catégorise tous ces mots : Financement participatif, Crowdfunding, Crowdequity, Crowdinvesting, Crowdgiving, …

Le financement participatif aussi appelé crowdfunding est une grande famille qui se divise en plusieurs catégories :

1.1 – Les dons

Les dons avec ou sans contrepartie.

Exemples :

- Financement d’un produit avec comme contrepartie la réception de ce produit après production.

- Don à un Youtubeur que vous appréciez sans contrepartie 😏😉 (crowdgiving).

1.2 – Crowdlending

Vous prêtez de l’argent qui vous sera reversé avec ou sans intérêts la personne ou l’entreprise à une dette envers vous.

Exemple : sur Lendopolis, vous prêtez puis vous touchez des intérêts.

1.3 – Crowdequity

Appelé parfois equity crowdfunding, vous prenez part sous forme d’actions au capital de l’entreprise.

Vous trouverez parfois des projets en crowdequity où le porteur de projet devra vous racheter vos actions à un prix donnée et une date donnée. Donc un fonctionnement qui se rapproche des dettes puisque vous savez à l’avance la rentabilité alors qu’on parle bien d’actions.

1.4 – Crowdinvesting

Utilisé interchangeablement avec crowdfunding et crowdequity.

Je le trouve personnellement plus adapté que crowdequity car equity en anglais représente les actions en français. Et crowdinvesting peut représenter les actions et les obligations.

1.5 – Crowdfunding vs Crowdlending

L’utilisation vaste qui est faite du mot crowdfunding peut parfois porter à confusion.

Le crowdfunding qui est une famille de plusieurs catégories et crowdlending qui est une catégorie de cette famille peuvent parfois être comparés.

En fonction des contextes vous trouverez le mot crowdfunding utilisé pour décrire différentes choses : la grande famille du financement participatif, parfois les dons, parfois la dette, parfois les actions.

Toutes ces catégories ne sont pas fixées dans le marbre et les frontières qui les définissent peuvent changer en fonction des contextes et de l’évolution des législations.

Le plus important étant de comprendre la façon dont votre argent vous sera restitué, s’il y a des intérêts et la fiscalité qui s’applique.

2 – Fonctionnement du financement participatif

On retrouve une plateforme qui sert d’intermédiaire entre les porteurs de projet et les investisseurs. L’avantage de ce système est que tout le monde peut participer car les tickets d’entrée sont réduits.

Le rôle de la plateforme est de sélectionner les projets, s’occuper de tout le côté juridique, faciliter l’investissement, gérer la communication, informer les investisseurs, veiller au bon déroulement, etc

La sélection et l’analyse de projets est essentiel pour chaque plateforme. C’est ce qui lui permet de présenter des projets solides.

3 – Utilité du crowdfunding et du crowdlending

On a donc vu la grande diversité des catégories de crowdfunding (financement participatif) maintenant voyons à quoi cela peut servir !

3.1 – Diversifier

Le financement participatif peut vous permettre de diversifier vos placements sur des investissements difficilement accessibles quand on est seul.

Le financement participatif vous donne par exemple accès à :

- L’investissement dans des startups ;

- Le financement de projets artistiques ;

- Le développement de produits ou services ;

- Le financement de projets immobiliers ou écologiques ;

- etc.

3.2 – Investir par conviction

Au delà de la rentabilité, le financement participatif vous permet parfois d’investir en fonction de vos convictions et de vos valeurs.

Vous pouvez par exemple :

- Supporter une entreprise qui est dirigée en accord avec vos valeurs ;

- Un projet sur une thématique qui vous est chère ;

- Financer des projets dans le cadre de la transition énergétique comme par exemple la construction de centrales solaires ;

- etc.

4 – Comment l’investisseur est remboursé

En fonction des titres que vous recevez, votre “remboursement” peut se faire de différentes façons.

- Dons avec ou sans contrepartie : vous ne recevez rien ou la/les contrepartie(s).

Durée : dans le temps qui a été défini au préalable. - Dettes, différents types d’obligations, minibons et rachats d’actions avec prix fixé au préalable : vous recevez en général un intérêt en plus du capital qui peuvent parfois être remboursés petit à petit ou la totalité à la date établie.

Durée : En fonction du titre, on peut être sur des durées qui sont plus ou moins longues : 6 mois à plusieurs années. - Prise de capital sans rentabilité connue et déterminée (ex : actions dans une startup) : “Remboursement” quand l’entreprise est rachetée, introduite en bourse, etc.

Durée : Peu de visibilité sur la durée, même si elle peut être estimée par les porteurs de projets.

Dans tous les cas vous n’avez aucune assurance d’être remboursé (capital et/ou intérêts) ou d’avoir fait fructifier votre capital d’où l’importance de bien choisir sa plateforme pour réduire une partie des risques.

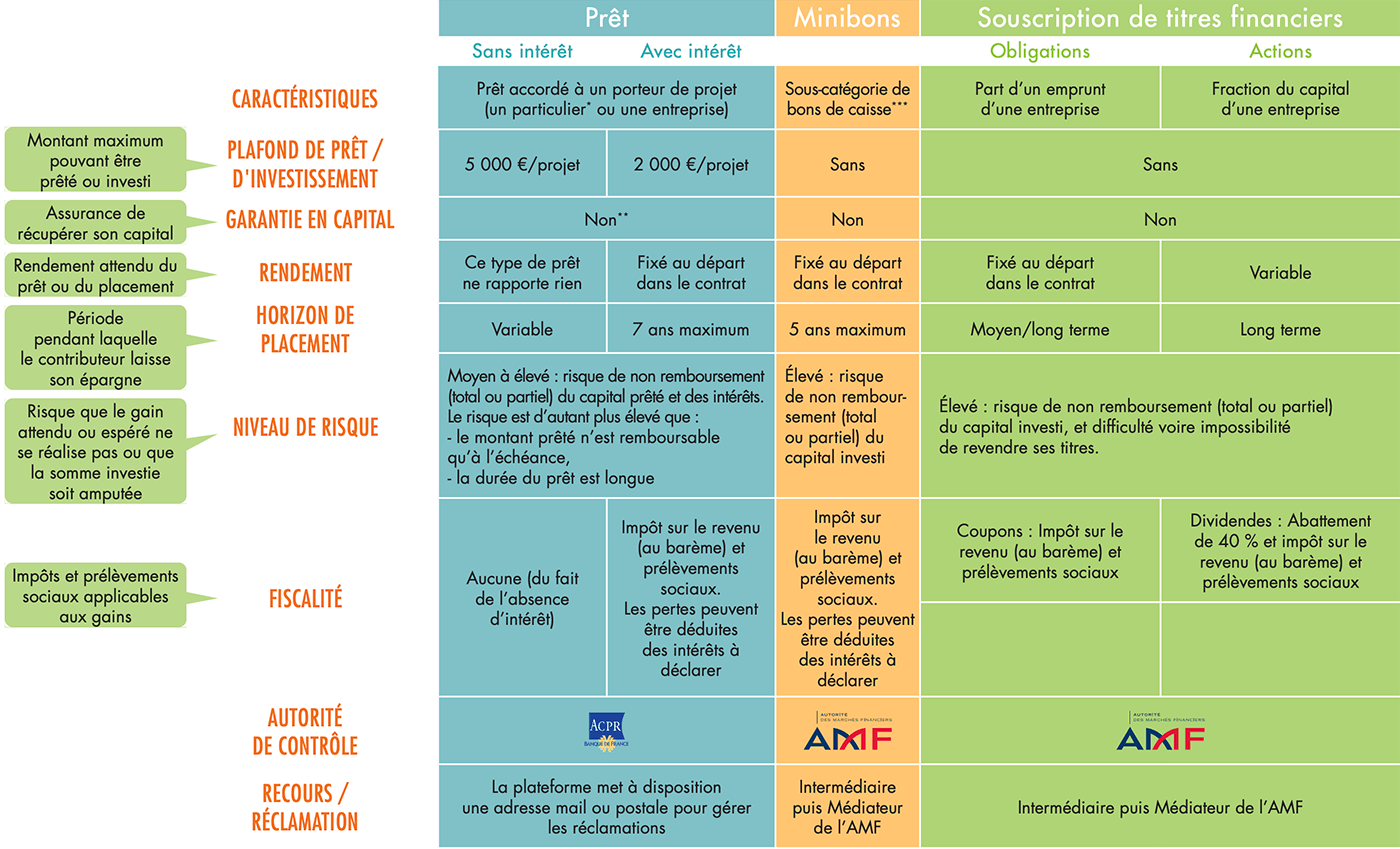

Voir le tableau de l’AMF et de la finance pour tous

À savoir : Pour les dettes, vous verrez parfois des dettes junior ou senior. Senior : remboursement prioritaire mais rentabilité moindre. Junior : remboursement après les dettes senior (donc plus de risque) mais meilleure rentabilité.

Les frontières du remboursement entre dette et capital sont parfois floue, donc pensez surtout à regarder sur combien de temps vous allez être remboursé, avec quelle fréquence et à quelle rentabilité.

Par exemple : les projets rachat d’actions avec prix fixé au préalable sont en général moins risqués que les projets sans rachat prévu (startups, etc).

5 – Rentabilités du financement participatif : comment ça marche ?

Pour les dons, la rentabilité n’est pas le premier objectif de l’investisseur.

Pour les projets où la rentabilité est connue (typique du crowdlending), on tourne en général autour des 3% à 11% BRUT annuel selon mes recherches. À titre de comparaison, Lendopolis se situe sur du 4.5% à 6% brut annuel.

Toutes choses égales pour deux projets et de manière générale, plus l’intérêt est élevé, plus le projet est considéré comme risqué.

Lorsque la rentabilité n’est pas connue (comme l’investissement en startup) il est plus difficile de savoir, la rentabilité peut être très bonne, nulle ou négative…

6 – Fiscalité du financement participatif

En fonction du type de projet et des titres que vous obtenez la fiscalité peut changer. Renseignez vous bien auprès de la plateforme et pour chaque projet avant d’investir.

En général, vous paierez 30% d’impôts et taxes (flat tax) sur les plus values et intérêts reçus.

N’hésitez pas à consulter les FAQs ou centres d’aide des plateformes d’investissement participatif qui sont en générale très complèts sur cet aspect.

La fiscalité peut changer en fonction de la situation de chacun et des optimisations qui peuvent êtres faites. Par exemple, sur un investissement en startup, vous pouvez la faire ajouter à votre PEA par votre courtier moyennant commission, donc un cadre fiscal privilégié.

7 – Risques du crowdfunding

Les risques sont multiples dans la grande famille du financement participatif mais puisque nous nous intéressons à faire fructifier notre patrimoine, je vais en évoquer 2 :

7.1 – Le risque de perdre une partie ou la totalité de votre capital

La rentabilité n’est pas garantie, vous pouvez donc perdre une partie ou la totalité de votre capital et il en va de même pour les intérêts. Attention donc à choisir avec soin les projets dans lesquels vous investissez.

7.2 – Le risque de liquidité

N’investissez pas l’argent dont vous avez besoin, 1. comme vu précédemment vous pouvez le perdre et 2. dans la plupart des cas il est très difficile voir impossible de vendre vos titres avant la date prévue, si tout se passe comme prévu.

Posez-vous donc bien la question avant investissement de savoir si vous pourriez avoir besoin de liquidités pendant la durée de votre investissement

7.3 – Autres points d’attention sur les risques

- Plus la durée du projet est longue plus le risque est important ;

- Liste non exhaustive, complétez toujours par vos recherches ;

- Risques sur le site de l’INC ;

- À savoir avant d’investir.

8 – Critères clés de sélection des projets et plateformes

Impossible de répondre à la question le financement participatif comment ça marche sans évoquer les critères de sélection.

Les critères de sélection sont aussi vastes que la diversité des projets dans la grande famille du financement participatif. Vous devez donc faire vos recherches au préalable et surtout bien comprendre ce dans quoi vous investissez à l’aide des documents fournis par la plateforme et vos recherches personnelles.

Posez vos questions aux plateformes qui sont là pour vous accompagner où directement aux porteurs de projets via la plateforme.

Avant de rentrer dans la sélection des projets, comparer les plateformes qui vous intéressent est indispensable pour savoir où vous mettez les pieds.

Je ne suis pas un expert en crowdfunding, c’est un sujet tellement vaste qu’il requiert de la prudence de votre part mais voici quelques critères de bon sens :

- Vérifier l’immatriculation de la société sur le site de l’orias et/ou regafi ;

- Les frais de la plateforme s’il y en a ;

- Comprendre le fonctionnement de la plateforme, qui sont les fondateurs et/ou propriétaires, où elle est située, lecture des CGU et documents importants, etc ;

- Les critères de sélection appliqués par les plateformes pour sélectionner les projets que vous pouvez retrouver sur leur site. Bien que les critères et techniques de sélection des plateformes soient difficiles à analyser, les résultats ne mentent pas ;

- Taux de rendement par type de projet ;

- Taux de défaut par type de projet qui vous intéresse ;

- Taux de retard ;

- Durée de remboursement ;

- Durée de collecte ;

- Montant minimum et maximum des collectes ;

- Nombre de projets à l’année ;

- etc.